Und ewig lockt die Transaktionssteuer

Die Politik entdeckt immer wieder den Reiz von Steuern auf den Handel. Eine Initiative in der Schweiz möchte viel weiter gehen.

Wenn es nach der Initiative für die Mikrosteuer geht, dann steht der Schweiz nichts Geringeres als eine Revolution des Steuersystems bevor. Der Initiativtext dazu steht seit Ende April. Im Kern handelt es sich dabei um eine umfassende Finanztransaktionssteuer. Die Initianten der Mikrosteuer streben eine radikale Reform des Systems an. Einige bestehende Steuern könnten komplett ersetzt werden.

Auch Bernie Sanders, Kandidat für die Wahl des US-Präsidenten im nächsten Jahr, bringt die Idee einer Finanztransaktionssteuer auf den Tisch. Damit möchte er die Kernthemen seiner Kampagne finanzierbar machen – die allgemeine staatliche Gesundheitsversorgung und den kostenlosen Zugang zu staatlichen Universitäten. Wallstreet soll dafür bezahlen.

In der EU wird seit neun Jahren über die Einführung einer gemeinsamen Finanztransaktionssteuer gestritten. Vier EU-Länder haben die Steuer auf eigene Faust bereits eingeführt, wenn auch nur auf bestimmte Transaktionen beschränkt und mit geringem Steuersatz. Dies sind neben Frankreich und Italien auch Belgien und Griechenland.

Die Schweden wiederum sind gebrannte Kinder. Olof Palme, Ministerpräsident der damaligen Regierung, setzte die Idee 1984 um. Er führte einen Steuersatz von 0,5% beim Kauf oder Verkauf von Aktien ein. Bereits 1986 wanderten 60% des Handelsvolumens in den elf grössten schwedischen Aktien nach London ab. 1992 wurde die Finanztransaktionssteuer abgeschafft.

Argumente für die Steuer

Bei einer Finanztransaktionssteuer handelt es sich um eine Abgabe auf den Handel mit Aktien, Obligationen, Derivaten oder auch Devisen (Tobin-Steuer). Sie zielt also auf den Handel ab. Durch diese Abgabe soll sich kurzfristige Spekulation nicht mehr bezahlt machen.

Schon John Maynard Keynes brachte die Idee einer Transaktionssteuer im Jahr 1936 nach der Grossen Depression auf. Der Börsencrash von 1929 wirkte noch nach, und das internationale Währungssystem brach unter dem Druck von Spekulanten zusammen. Auch heutzutage führen Befürworter oftmals ins Feld, dass eine Transaktionssteuer Finanzkrisen verhindern könne.

Im Juli 2017 wandten sich 52 Finanzexperten in einem offenen Brief an mehrere EU-Regierungschefs. Sie warnten darin, dass der Grossteil des Börsenhandels nicht mehr zu den primären Zielen der Finanzmärkte beitrage: Kapital für Investitionen bereitstellen, Ressourcen effizient verteilen, Risiken minimieren. Im Gegenteil entziehe der automatisierte Handel dem Markt gerade dann Liquidität, wenn sie am dringendsten benötigt werde.

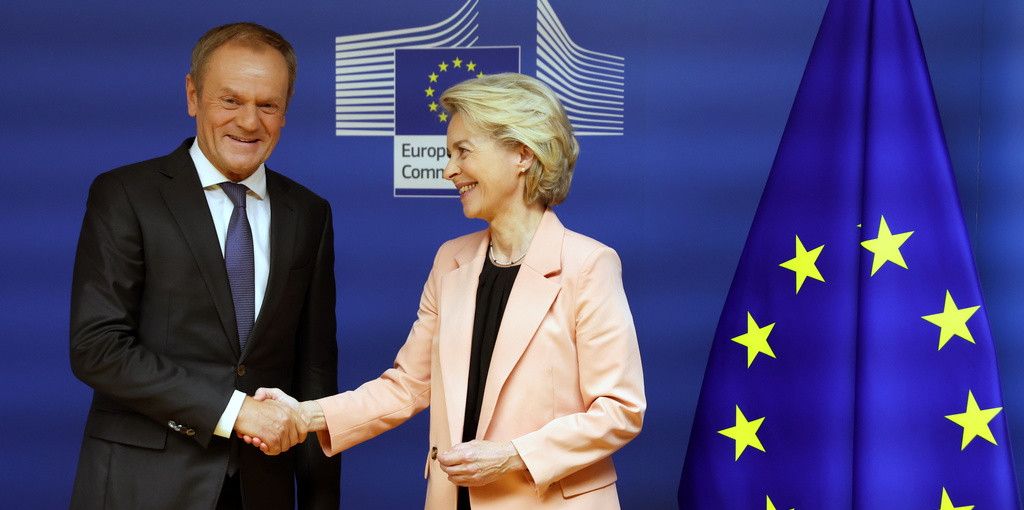

Die Befürworter der Steuer wollen nicht nur Spekulation verhindern oder leere Staatskassen füllen. Im politischen Geschäft geht es oftmals auch um die Umverteilungseffekte von Reich zu Arm. Deshalb wird im Fall der Transaktionssteuer auch von einer Robin-Hood-Steuer gesprochen. Der ehemalige Präsident der Europäischen Kommission, José Manuel Barroso, argumentierte im Jahr 2011 folgendermassen: Die EU-Staaten hätten seit Beginn der Finanzkrise 4,6 Bio. € vor allem als Garantien für den Finanzsektor zur Verfügung gestellt. «Es ist an der Zeit, dass der Finanzsektor einen Beitrag zur Gesellschaft leistet.»

Argumente gegen die Steuer

Die Gegner der Transaktionssteuer wiederum argumentieren, dass der Hochfrequenzhandel und die Market Makers wie Banken und Wertpapierhäuser den Markt stabilisieren, indem sie jederzeit Preise für den Handel stellen. Darüber hinaus würde eine Steuer auch Transaktionen verteuern, die gerade dazu dienen, Risiken zu reduzieren. Fällt wegen der Besteuerung das Volumen, besteht die Gefahr höherer Volatilität. Davon wären dann auch Pensionskassen betroffen und somit die Sicherheit von Vorsorgegeldern.

Weiter muss davon ausgegangen werden, dass, wie bei anderen Steuern auch, zumindest ein Teil der höheren Kosten überwälzt wird. Auch dies träfe Privatanleger und Versicherte der Pensionskassen. Diese «immobilen Marktakteure» können sich der Steuer weniger leicht durch Wegzug entziehen. Ein Fonds oder ein Händler andererseits kann sich entscheiden, auf andere Handelsplätze auszuweichen, wie dies in Schweden passiert ist. Insofern geht es bei einer Transaktionssteuer auch immer um Standortpolitik. Schliesslich verschwinden mit dem Wegzug von Banken auch die Fiskaleinnahmen. Deshalb vertreten insbesondere die Skandinavier und die Briten in der EU-Diskussion den Standpunkt: entweder alle oder keiner. Am besten global.

Die Schweiz kennt in Form der Umsatzabgabe als Teil der Stempelsteuern bereits eine beschränkte Transaktionssteuer. Da die Konkurrenzfähigkeit des Schweizer Finanzplatzes geschwächt worden ist, ist die Umsatzabgabe über die Jahre immer weiter entschärft worden. Mit der Mikrosteuer streben die Initianten eine viel umfassendere Steuerreform an als lediglich die Überarbeitung der bereits bestehenden Transaktionssteuer. Insofern ist der Name Mikrosteuer irreführend, denn das Steuersystem soll ganz neu erfunden werden. Die Initiative zielt auf das grösstmögliche Steuersubstrat: den bargeldlosen Zahlungsverkehr.

Die Mikrosteuer-Initiative

Gemäss Initiativtext gilt dabei jegliche elektronische Geldbewegung als Zahlung. Dies umfasst von Online-Einkäufen bis zu Lohnüberweisungen alles, was nicht mit Bargeld abgewickelt wird. Auch Zahlungen via Blockchain-Technologie würden erfasst. Banken und Institutionen, die die Zahlungen abwickeln, belasten die Mikrosteuer automatisch mit einem einheitlichen Steuersatz im Promillebereich und werden dafür entschädigt.

Basierend auf einem Umfang des jährlichen Zahlungsverkehrs von 100 000 Mrd. Fr. würde ein Steuersatz von 0,03% auf jeder Belastung und jeder Gutschrift einen Ertrag von insgesamt 60 Mrd. Fr. generieren. Dies ist mehr, als Mehrwertsteuer, direkte Bundessteuer und Stempelabgaben derzeit einbringen.

Wie bei allen Transaktionssteuern stellt sich die Frage nach den Ausweichmöglichkeiten. Die Initianten argumentieren, dass Umgehungsgeschäfte in der Finanzbuchhaltung ersichtlich wären und entsprechend geahndet werden könnten. Bargeldlose Zahlungen im Ausland von Personen mit Wohnsitz in der Schweiz unterlägen ebenfalls der Mikrosteuer. Hier würde die Besteuerung durch Selbstdeklaration umgesetzt. Dies wäre sicher kritisch zu betrachten. Die Ausweichmöglichkeit schlechthin wäre – entgegen dem globalen Trend –, sämtliche Zahlungen in bar zu begleichen. Dies wirft die Frage auf, ob es gleichzeitig ein Bargeldverbot bräuchte, um die volle Wirksamkeit der Mikrosteuer zu gewährleisten.

Ausserdem muss bedacht werden, dass den Politikern ein Instrument abhandenkommen würde, das sich in der Schweiz bewährt hat. Der kantonale Steuerwettbewerb würde durch die bundesweite Anwendung der Mikrosteuer abgeschafft. Standortpolitik über unterschiedlich hohe Steuersätze wäre dann nicht mehr möglich.

Die Mikrosteuer würde das Schweizer Steuersystem vereinfachen und die Bürokratie massiv reduzieren. Darüber hinaus würde sie Transparenz in das Finanzsystem bringen. Nicht zuletzt aus diesen Gründen erscheint das Konzept durchaus verlockend. Die Realisierbarkeit ist allerdings fraglich. Wann die Initiative vor das Volk kommt, ist noch offen.

FuW Daily

Erhalten Sie die wichtigsten News und Geschichten der FuW. Von Montag bis Freitag in Ihrem Postfach.Fehler gefunden?Jetzt melden.

Dieser Artikel wurde automatisch aus unserem alten Redaktionssystem auf unsere neue Website importiert. Falls Sie auf Darstellungsfehler stossen, bitten wir um Verständnis und einen Hinweis: community-feedback@tamedia.ch